Le 30 juin 2024, MiCA, la première réglementation posée à l’échelle européenne, est entrée partiellement en application. Ce premier volet, qui précède l’application complète de MiCA prévue pour le 30 décembre 2024, concerne les émetteurs de stablecoins au sein de l’UE. À cette occasion, nous réalisons un tour d’horizon de cette nouvelle réglementation et de ce qu’elle augure pour les investisseurs en crypto-actifs.

Le premier volet de la règlementation MiCA est là, mais à quel prix

Dimanche 30 juin, le marché européen a vu rentrer le premier volet de la réglementation MiCA (Market in-crypto assets) en application. Largement adopté au mois d’avril 2023 par le Parlement européen, le règlement MiCA vise à définir un cadre à échelle européenne pour les entreprises opérant dans le secteur des cryptomonnaies.

Le règlement MiCA, dont les premières lignes ont été proposées par la Commission européenne en 2020, doit selon ses défenseurs permettre de renforcer la protection des investisseurs et la lutte contre les abus de marché, comme l’expliquait la Commissaire européenne aux Services financiers, Mairead McGuinness, dans un discours présenté devant le Parlement européen au mois d’avril 2023.

Comme nous l’avons vu ces derniers mois, des règles et une supervision strictes sont plus que nécessaires. Parce que nous avons assisté à l’effondrement de projets tels que FTX, Terra Luna, Celsius et Voyager. Nous avons vu de nombreux investisseurs particuliers, attirés par de fausses promesses ou de faux espoirs, perdre d’énormes sommes d’argent.

Au cours de cette même présentation, la Commissaire européenne aux Services financiers assurait que la réglementation MiCA devait offrir « une sécurité juridique aux acteurs du marché qui pourront continuer à innover, dans un environnement sûr ». La sécurité et l’innovation sont effectivement les 2 axes clés de ce premier règlement à grande échelle destiné à encadrer les cryptomonnaies, mais ce sont précisément ces 2 points qui créent le débat chez les acteurs concernés, surtout concernant le point de l’innovation.

Concernant les stablecoins, désormais réglementés à l’échelle européenne via la réglementation MiCA, l’objectif est de lutter contre les risques portés à la souveraineté monétaire, assurer la transmission de la politique monétaire et maintenir la stabilité des systèmes de paiement.

Jon Egilsson, président et cofondateur de Monerium, première entreprise autorisée à offrir des jetons de monnaie électronique (EMT) en tant qu’émetteur de monnaie électronique, nous a indiqué que la monnaie fiat on-chain (comprendre stablecoins) devait effectivement être réglementée afin de protéger les consommateurs, mais aussi pour prévenir les abus, le blanchiment d’argent, et garantir une concurrence équitable.

MiCA apporte la clarté nécessaire et fixe une norme élevée pour la protection des consommateurs. Cela bénéficiera à tout l’écosystème à long terme, malgré certains problèmes que nous, en tant qu’industrie, affinerons à l’avenir.[…] MiCA garantit que tous les émetteurs de stablecoins qui ne sont pas des banques doivent respecter les mêmes règles, ce qui est une avancée positive.

Si les stablecoins sont la première classe de crypto-actifs concernés par MiCA, cela n’est pas pour rien. Comme le soulignait une étude menée par l’Adan en collaboration avec KPMG au mois de mars 2024, les stablecoins sont encore peu utilisés comme moyen de paiement, justement en raison de l’absence de qualification juridique et réglementaire. À ce moment-là déjà, l’étude soulignait que le règlement européen MiCA devrait lever les doutes sur la qualification de ces actifs.

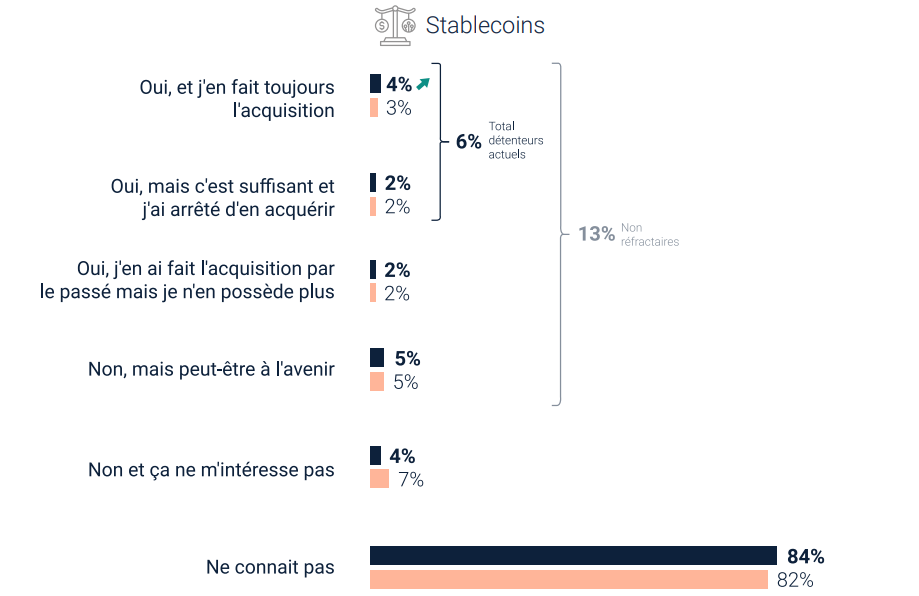

Bien que, comme nous pouvons le voir ci-dessous, les Français ignorent globalement ce que sont les stablecoins, l’instauration d’un cadre réglementaire adapté devrait permettre à ce type d’actifs d’observer un gain d’intérêt auprès de la population.

Figure 1 – Rapports des Français aux stablecoins selon l’étude menée par l’Adan et KPMG

Même son de cloche chez Circle, la société émettrice de l’USDC, le 2e stablecoin adossé à l’USD le plus capitalisé du marché. Anne Maréchal, avocate au sein du cabinet De Gaulle Fleurance (qui a accompagné Circle pour l’obtention de son agrément d’émetteur de monnaie électronique en conformité avec MiCA), nous a ainsi expliqué qu’ils avaient dû fournir de très nombreux documents, et ce sachant que les demandes auprès de l’Autorité de contrôle prudentiel et de résolution (ACPR) vont se multiplier. Des démarches toutefois nécessaires selon Anne Maréchal, qui précise que « la réglementation est essentielle pour protéger les investisseurs et assurer la confiance dans le système financier ».

Anne Maréchal et Julie Bader – également avocate associée au sein du cabinet de Gaulle Fleurence, ont par ailleurs précisé que la France bénéficiait d’une place privilégiée concernant MiCA et plus largement des réglementations applicables dans le secteur des cryptomonnaies à échelle européenne. C’est d’ailleurs précisément pour cela que Circle, qui est par ailleurs la première entreprise au monde officiellement compatible avec MiCA, a choisi l’Hexagone pour émettre son USDC au sein de l’UE.

Nous avons travaillé dur avec l’ACPR et cela va positionner la France en tête dans la course pour les émetteurs de stablecoins sous MiCA. […] C’est très important pour la France parce que c’est le plus gros dossier, peut-être au monde, puisque Circle est le numéro 1 mondial [des stablecoins souhaitant s’aligner sur MiCA, NDLR].

Il convient de noter qu’au-delà de l’aspect réglementaire et de la sécurité des investisseurs, les règles applicables au 30 juin visent également à conserver les liquidités en euros et donc protéger le système monétaire européen. Effectivement, initialement, les premières lignes de MiCA avaient été rédigées en réponse au projet Libra (devenu Diem) initié par le géant Facebook. Ce projet s’est d’ailleurs soldé par un échec, puisqu’il a été revendu à Silvergate en 2022. Malgré tout, et face à la croissance continue des capitalisations des stablecoins, les régulateurs européens ont maintenu leur cap.

Aussi, face à ces concurrents d’un nouveau genre, l’UE a décidé de proposer un cadre à échelle européenne pour encourager le développement des stablecoins. Au premier abord, d’aucuns pourraient se demander en quoi favoriser les stablecoins euros (qui restent on-chain, donc) pourrait protéger le système monétaire européen et l’argent fiat « réel ».

Cela est en réalité possible car MiCA exige des émetteurs de stablecoins réglementés que leurs actifs soient assurés à un ratio de 1 pour 1 à raison de 30 % en cash et de 70 % en actifs considérés liquides (les politiques d’investissement des émetteurs de stablecoins se référant à une monnaie légale sont vérifiées par l’ACPR dans le cas de la France), soit les mêmes exigences que sous la directive monnaie électronique (DME). Aussi, bien que les échanges se fassent sur la blockchain, ils restent toutefois collatéralisés par de l’euro liquide.

Malgré tout, la réglementation MiCA désormais partiellement en application soulève de nombreuses questions.

Acheter des cryptos sur eToro

MiCA signe-t-elle le début de la fin pour les petits acteurs européens ?

Nous le disions, MiCA a été adopté il y a environ un an. Le texte, aux contours déjà flous à ce moment-là, n’a en réalité que peu gagné en clarté depuis. Preuve en est, justement, avec ce premier volet juste entré en application. Jon Egilsson nous a par exemple indiqué que l’Autorité bancaire européenne avait publié des précisions opérationnelles via des textes de niveau 2 relatifs à la réglementation des émissions de stablecoins seulement durant le mois de juin 2024. Ce faisant, les entreprises concernées par MiCA ont dû tenir compte de ces clarifications de dernière minute, et ils ne seront probablement pas les derniers.

Du point de vue des émetteurs de stablecoins, « quelques points mineurs pourraient nécessiter des clarifications supplémentaires, mais la ligne principale est claire, » nous confie-t-il toutefois. Cependant, pour les jeunes entreprises qui n’auraient pas eu l’occasion d’obtenir l’agrément d’émetteur de monnaie électronique, MiCA vient ajouter une couche de complexité supplémentaire, tant du point de vue administratif que budgétaire.

Autrement dit, bien que MiCA vienne ajouter une sécurité supplémentaire pour les investisseurs européens, cette réglementation vient directement pénaliser les petits acteurs souhaitant se conformer.

Et ce, d’autant plus face à une concurrence pouvant être qualifiée de déloyale, puisque les investisseurs auront toujours la possibilité de s’orienter vers des plateformes ou des stablecoins non réglementés. Une situation que déplore Faustine Fleuret, la présidente de l’Adan, principale association des professionnels du Web3 en France et en Europe.

L’absence de proportionnalité et de progressivité de MiCA crée une véritable barrière pour les nouveaux entrants sur le marché, car devenir établissement de crédit ou d’émetteur de monnaie électronique et se conformer à MiCA, tout cela en même temps, constitue un parcours ardu et long. […] En effet, obtenir ces statuts est particulièrement difficile pour les acteurs non bancaires. Les émetteurs déjà agréés en tant qu’EME ou établissements de crédit bénéficient donc d’un avantage significatif.

SG Forge, par exemple, a émis son CoinVertible (EURCV) en tant que banque et donc en tant qu’établissement de crédit, ce qui simplifie son processus d’émission de stablecoins par rapport à des structures moins établies. SG Forge est d’ailleurs la 2e société à avoir communiqué après le 30 juin 2024 pour se déclarer conforme à MiCA, juste après Circle. Monerium, quant à lui, est déjà un émetteur de monnaie électronique depuis plusieurs années.

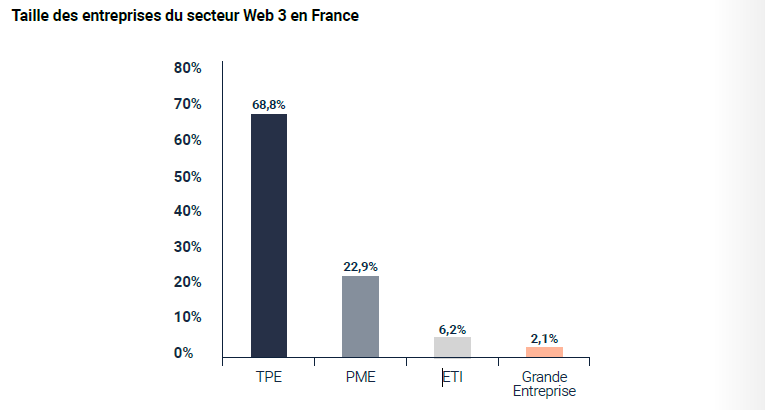

Circle, de son côté, fait partie des premiers acteurs à avoir pris les devants afin d’être prêt au 30 juin. Mais en portant le 2e stablecoin le plus capitalisé du marché, Circle fait bien sûr partie de la catégorie des grands acteurs de l’écosystème et peut donc consacrer davantage de moyens à ces processus réglementaires que de petites structures. Et malheureusement, les jeunes entreprises ne disposent pas des mêmes moyens.

Figure 2 – Taille des entreprises évoluant dans le Web3 en France (données récoltées au début de l’année 2024)

Mais nous avons déjà pu observer que des acteurs déjà en place souhaitant se positionner sur le secteur des stablecoins ont du fermer boutique à cause de MiCA. Lugh par exemple, pourtant déjà enregistrée en tant que PSAN, a annoncé qu’elle mettait fin à son stablecoin EURL au début du mois de juin, invoquant la réglementation MiCA.

En somme, la réglementation MiCA vise à protéger les consommateurs en imposant des normes élevées. Cependant, elle pourrait également pénaliser les nouveaux entrants et favoriser les acteurs déjà établis, créant ainsi une barrière significative à l’entrée. De plus, les règles de MiCA, inspirées de la réglementation financière traditionnelle, peuvent sembler disproportionnées pour les nouveaux acteurs du marché des stablecoins.

Anne Maréchal, avocate au sein du cabinet De Gaulle Fleurance, nous a toutefois informé que l’ACPR avait accompagné Circle tout le long de l’instruction de ce premier et difficile dossier dans le cadre d’un dialogue très constructif. Autrement dit, les régulateurs pourraient désormais se montrer conciliants dans les dialogues entourant le marché des cryptomonnaies, ce qui est loin d’avoir toujours été le cas.

Cryptoast Research : Ne gâchez pas ce bull run, entourez vous d’experts

La sécurité des investisseurs : objectif n°1

Alors que jusqu’ici les cadres appliqués aux cryptomonnaies en Europe ne concernaient qu’à peu près la lutte contre le blanchiment d’argent et le financement du terrorisme, MiCA vient apporter un cadre réglementaire comprenant des exigences notamment informationnelles, prudentielles et de conduite pour les émetteurs de stablecoins.

Cela induit notamment une série d’obligations pour les émetteurs, notamment au niveau de la communication employée à destination des détenteurs de stablecoins. Cela inclut notamment l’obligation de communiquer « de manière loyale, claire et non trompeuse » à leur égard. Les communications commerciales sont également concernées, et doivent correspondre sans exception à ce qui est énoncé dans le livre blanc dudit stablecoin, lui aussi obligatoire et qui doit être consultable à tout moment.

Info :

Précisons à ce sujet que les émetteurs doivent publier un livre blanc par stablecoin émis. Circle par exemple, doit publier un whitepaper pour son USDC, et un distinct pour son EURC.

Concernant la sécurité des réserves des émetteurs, ces derniers doivent détenir une réserve d’actifs composée et gérée de manière « à couvrir les risques associés aux actifs auxquels se réfèrent les jetons se référant à un ou des actifs » et « à faire face aux risques de liquidité associés au droit de remboursement permanent dont bénéficient les détenteurs. ».

Les émetteurs d’ART (asset-referenced tokens, des stablecoins adossés à une combinaison d’actifs) doivent s’assurer que la réserve en question soit juridiquement séparée de leur patrimoine, de manière à ce qu’ils ne puissent faire valoir quelque droit que ce soit sur cette dernière en cas d’insolvabilité. Les émetteurs d’EMT (stablecoins adossés à des monnaies à cours légal) doivent quant à eux respecter les conditions appliquées par la Directive Monnaie Électronique.

Les prix et les frais associés aux transactions de stablecoins doivent être publiquement accessibles, ce qui permet aux investisseurs de mieux comprendre les coûts associés et ainsi d’éviter les frais cachés. Des systèmes de contrôles internes doivent également être mis en place afin que les émetteurs garantissent une sécurité maximale de leur système contre les cyberattaques et les fraudes.

Les autorités de régulation européennes, telles que l’ACPR, doivent de leur côté surveiller les émetteurs de stablecoins pour s’assurer qu’ils respectent les exigences de MiCA. Cette supervision continue permet de détecter et de corriger rapidement d’éventuelles violations de la réglementation désormais effective.

Précisons encore une fois que les investisseurs conservent la possibilité de s’orienter vers tout stablecoin non aligné sur MiCA à leurs risques et périls.

20 € offerts lors de votre inscription sur Bitvavo

Une entrée en application en 2 étapes : mise au point

Info :

Il convient de bien différencier le volet entré en application le dimanche 30 juin 2024 et l’application « complète » du règlement MiCA, prévue pour le 30 décembre 2024.

Le volet destiné aux stablecoins concerne en premier lieu les émetteurs de ces cryptomonnaies adossées à de la monnaie fiat, c’est-à-dire l’euro ou le dollar, par exemple. Plus précisément, le règlement oblige les émetteurs de stablecoins souhaitant proposer leur actif dans l’Union européenne à respecter certaines règles. D’abord, sont concernés par exemple le géant Tether et son USDT capitalisé à plus de 110 milliards de dollars à l’heure de l’écriture de ces lignes, Circle et son USDC capitalisé à plus de 30 milliards de dollars, mais également les émetteurs de stablecoins non-euros plus modestes.

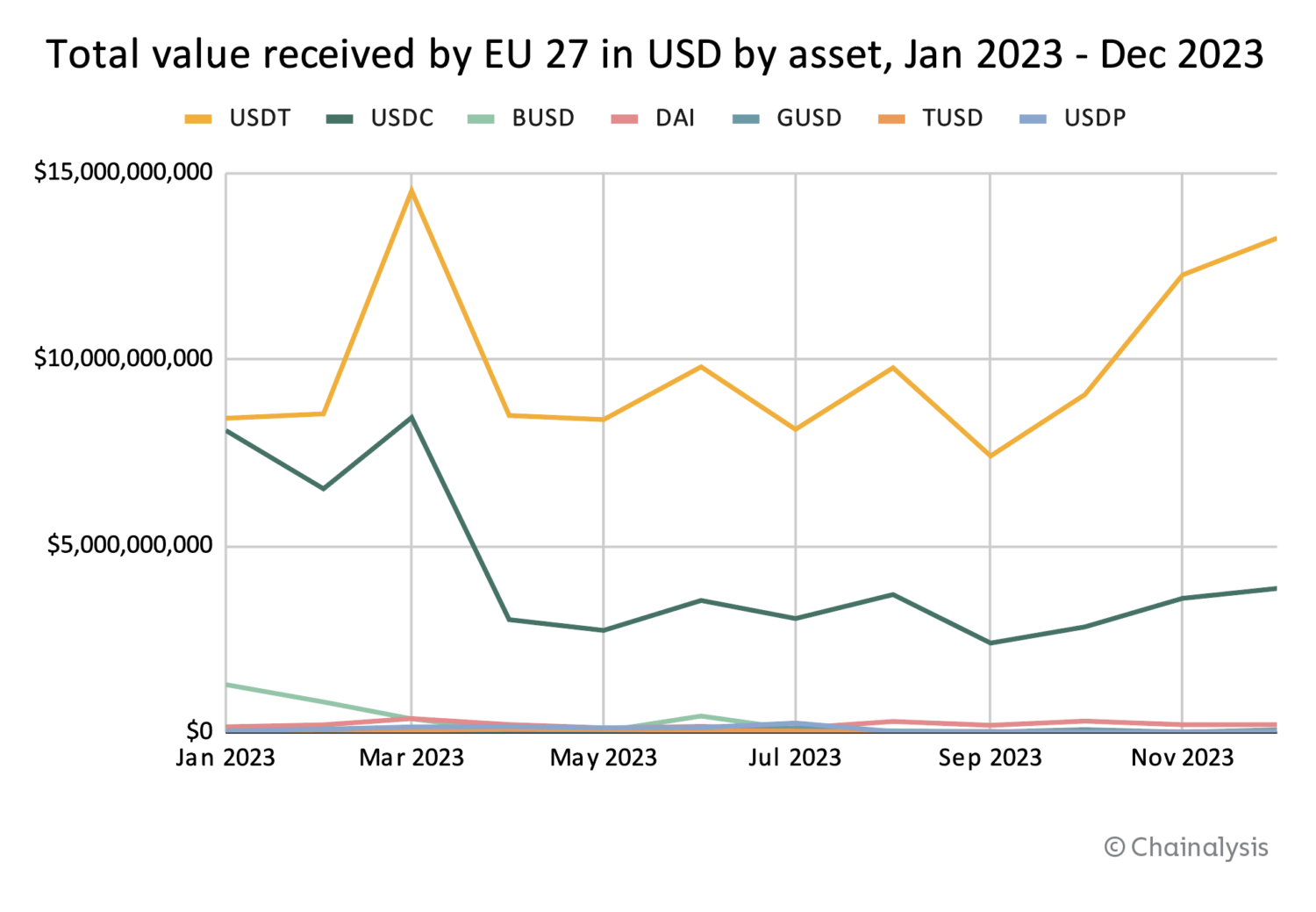

Quelle que soit leur place dans l’écosystème, les émetteurs concernés proposant des stablecoins non adossés à l’euro devront s’acquitter de certaines obligations, notamment concernant les transactions effectuées avec leur stablecoin. Effectivement, selon l’article 23 du règlement publié le 9 juin 2023, les sociétés proposant de tels stablecoins devront cesser d’émettre ces derniers s’ils sont utilisés pour plus d’un million de transactions quotidiennes ou s’ils servent de moyen de transaction pour plus de 215 millions de dollars sur cette même plage de temps.

À titre de comparaison, l’USDT réalise environ 30 milliards de dollars de volume à l’heure de l’écriture de ces lignes, et l’USDC plus de 4 milliards. La réglementation MiCA fixe donc là un seuil très faible, en comparaison des chiffres réalisés sur le marché crypto. Selon les défenseurs de cette mesure, l’idée est tout bonnement de conserver les liquidités des investisseurs sur l’euro, justement en privilégiant les stablecoins euro.

Info :

Précisons que ces limites de volumes ne concernent que les transactions ayant lieu au sein de l’UE, soit dans le champ d’application de MiCA.

Figure 3 – Montants des entrées nettes en stablecoins au sein de l’UE sur l’année 2023

Par exemple, pour l’USDC de Circle, cette limite ne sera appliquée que pour les échanges l’impliquant au sein des plateformes centralisées dans l’Union européenne. Toutefois, pour Tether, qui a pour le moment refusé de rentrer dans ce nouveau cadre réglementaire, l’entreprise n’a plus le droit de proposer son USDT au sein des plateformes centralisées dans l’UE. Cela signifie que Tether n’aura plus le droit non plus de proposer son stablecoin adossé à l’euro, l’EURt, sur les plateformes concernées.

Le reste de la réglementation MiCA, qui s’appliquera aux PSAN, rentrera en application au 30 décembre 2024.

Concernant le cas particulier de la France, les sociétés enregistrées en tant que Prestataires de services sur actifs numériques auront la possibilité de bénéficier d’une procédure « fast track » pour être officiellement conformes à MiCA, les conditions nécessaires à l’enregistrement et à l’agrément optionnel en tant que PSAN ressemblant à quelques exceptions près aux exigences relatives à la future réglementation.

L’instruction DOC-2019-23 sur les règles applicables aux PSAN a été modifiée pour aligner en grande partie les documents requis pour l’enregistrement renforcé et l’agrément optionnel avec les exigences définies dans le règlement MiCA.

Profitez de 20 % de réduction sur les Ledger Nano Color (S Plus et X)

Nous le disions, les règles entrées en application au 30 juin 2024 ne concernent que les émetteurs de stablecoins. Et comme les investisseurs européens ont pu le constater, les exchanges centralisés ont tous réagi différemment à l’approche de cette date concernant les stablecoins non réglementés, et tout particulièrement l’USDT, ce dernier étant le plus important du marché avec une capitalisation dépassant de loin tous ses concurrents.

Pourquoi ces réactions mitigées ? En réalité, les plateformes d’échange de cryptomonnaies centralisées n’ont à ce jour aucune indication claire quant à la manière dont ils doivent appréhender la nouvelle réglementation entourant les stablecoins. Une « zone grise » selon Faustine Fleuret, qui devrait s’étendre jusqu’au 30 décembre 2024, date à laquelle MiCA rentrera en application complète pour les PSAN.

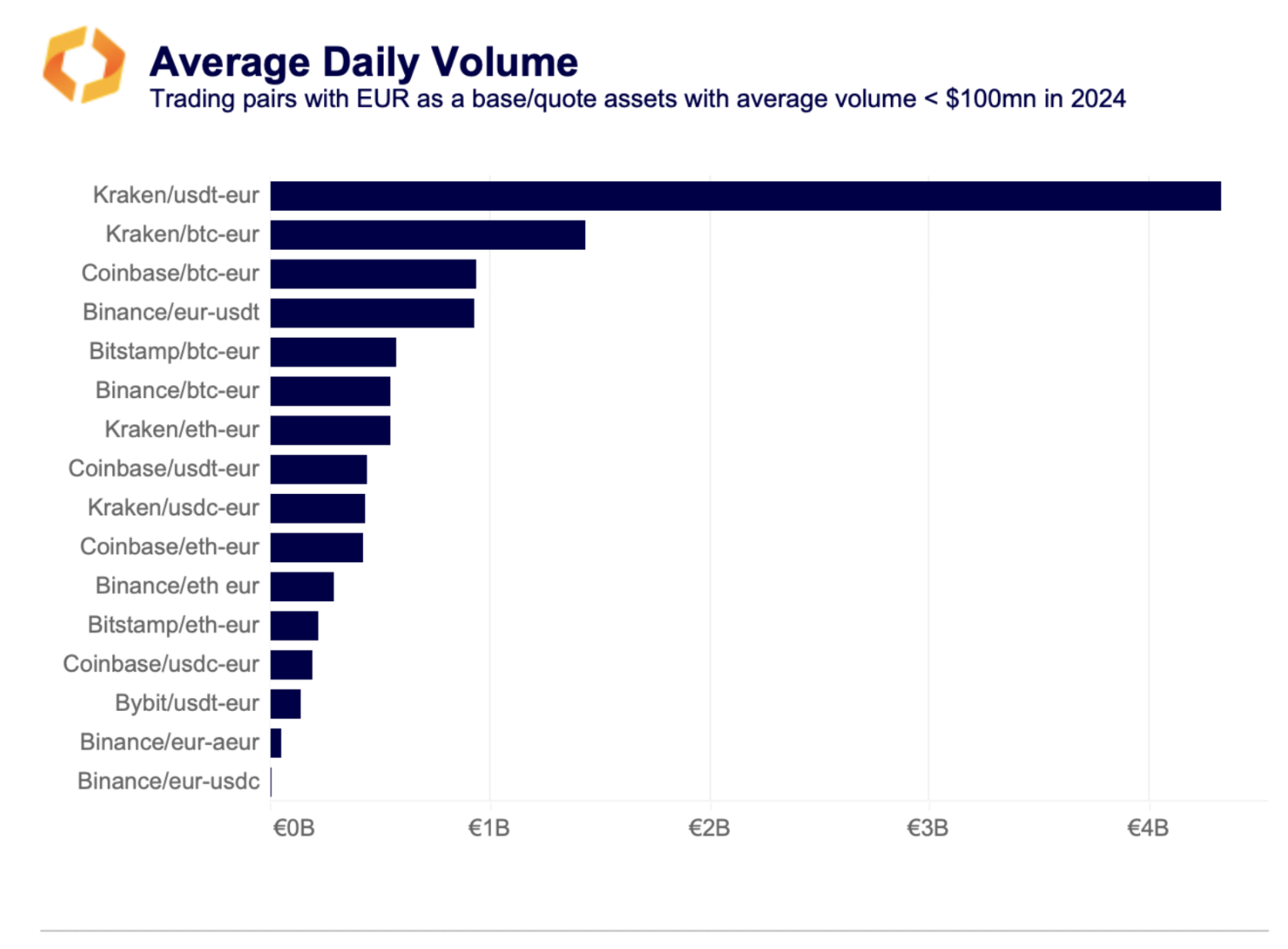

Par exemple, Binance (que nous avons contacté, mais l’exchange n’a préféré ne pas se prononcer au sujet de MiCA) et OKX, tous deux enregistrés en tant que PSAN auprès de l’Autorité des marchés financiers (AMF), ont d’ores et déjà délisté totalement ou au moins partiellement l’USDT de leurs plateformes. Kraken, qui n’est pas enregistré en tant que tel, propose toujours l’achat d’USDT sur sa plateforme pour les citoyens européens à l’heure où nous écrivons ces lignes.

Figure 4 – Kraken est largement dominant sur les paires de trading impliquant de l’euro

Une différence qui s’explique précisément par leur statut, puisque ce sont les PSAN qui seront concernés par l’entrée totale en application de MiCA au 30 décembre prochain. Aussi, bien qu’ils ne soient pas obligés de délister les stablecoins non alignés sur MiCA, procéder au delisting s’avère être une manière de montrer patte blanche auprès des régulateurs. Notons toutefois que certains exchanges comme Uphold, qui n’est pas enregistré en tant que PSAN, ont malgré tout décidé de retirer l’USDT de leur plateforme.

Selon Jon Egilsson, le président et cofondateur de Monerium, le contraste entre les décisions de chaque exchange cristallise la complexité de mise en conformité à MiCA.

Les réponses variées des exchanges soulignent potentiellement non seulement l’arrivée tardive des orientations finales, mais aussi la complexité de la mise en œuvre de MiCA. C’est un changement significatif, et une certaine incertitude est à prévoir. Les bourses qui radient les stablecoins non conformes adoptent une approche prudente et réglementaire. Celles qui les conservent comptent peut-être sur une période de grâce ou espèrent une conformité de dernière minute des émetteurs.

Toujours selon Jon Egilsson, cette zone grise est une réalité, mais doit davantage servir de « temps pris pour finaliser les préparatifs » que « d’excuse pour l’inaction ». Il précise également que les régulateurs sont à priori conscients de ces difficultés, et qu’ils « se concentreront probablement sur les efforts de bonne foi vers la conformité plutôt que sur une adhésion immédiate et parfaite, » et donc qu’« ils donneront la priorité à la résolution des violations claires plutôt qu’aux détails techniques mineurs. »

Le règlement est en tout cas clair : les sociétés enregistrées en tant que PSAN n’auront en tout cas pas le droit de proposer des intérêts sur les stablecoins réglementés, tout comme les émetteurs de ces derniers.

Quels changements pour les investisseurs résidant dans l’Union européenne ?

Pour les investisseurs particuliers, premiers concernés par l’arrivée de ces mesures, peu de choses devraient en réalité changer pour eux.

Dans les grandes lignes, il leur sera possible de s’orienter vers les stablecoins alignés sur MiCA de la manière qu’ils le souhaitent : ces derniers seront disponibles sur les plateformes elles-mêmes réglementées par cette nouvelle législation (au 30 décembre 2024, donc), et resteront accessibles également au sein de la finance décentralisée.

Il leur sera également possible d’accéder à des stablecoins non réglementés à échelle européenne tels que l’USDT de Tether ou tout autre. Les plateformes centralisées souhaitant respecter la réglementation en application en Europe au 30 décembre prochain seront toutefois dans l’obligation pure et dure de délister ces stablecoins. Ils resteront cependant accessibles d’autres manières, notamment grâce à la DeFi ou via les plateformes non réglementées.

Nous devrions en tout cas noter une différence de comportement sur les différents stablecoins adossés à l’euro disponibles sur le marché. À l’heure actuelle, c’est le STATIS EURO (EUR) qui domine le marché en termes de capitalisation boursière, mais ce dernier n’est toujours pas conformé à MiCA. Son principal rival est l’EURC de Circle, qui, lui, est aligné sur ce nouveau règlement. De même, il sera intéressant de surveiller dans quelle mesure évoluent les volumes de stablecoins adossés à l’euro contre ceux adossés au dollar.

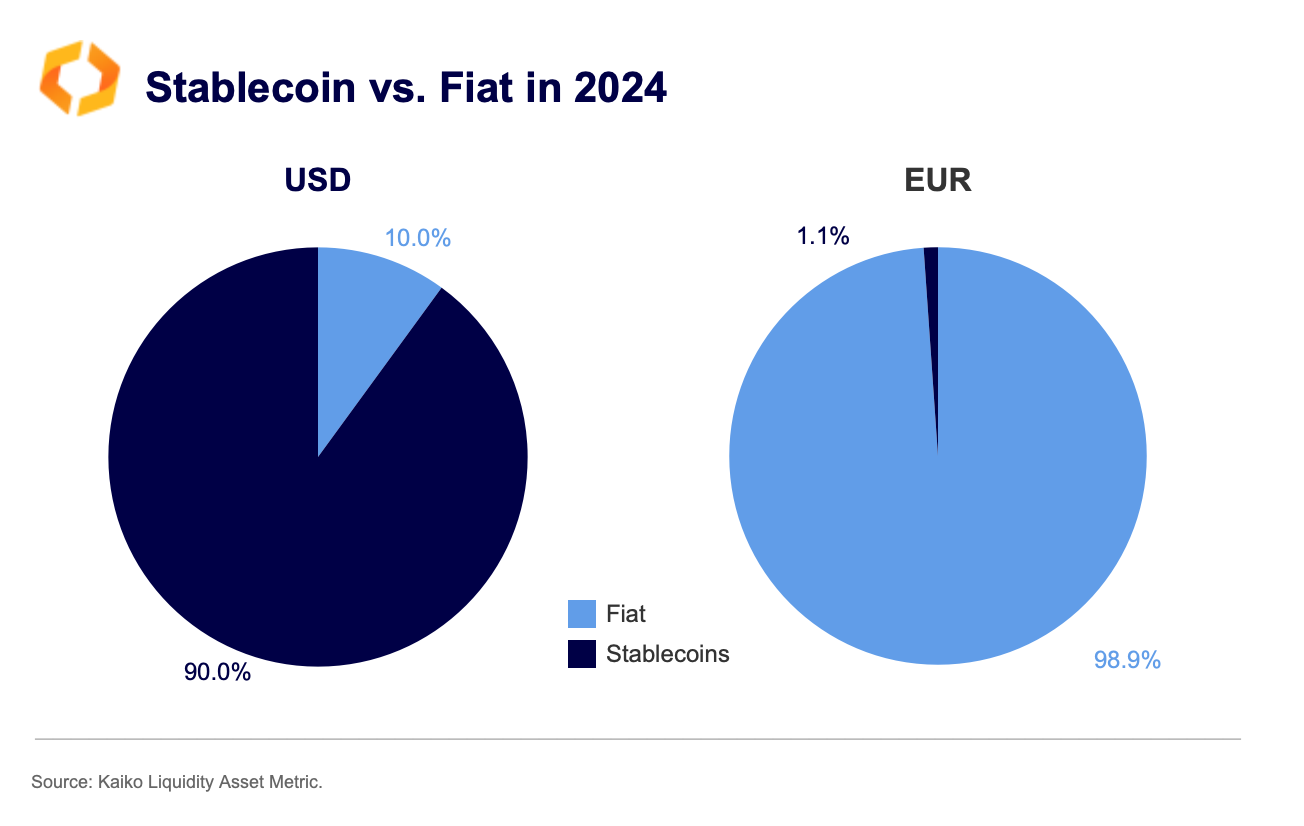

Comme le soulignait Kaiko dans un rapport en date du 10 juin 2024, bien que seulement 1,1 % des transactions impliquant des stablecoins le soient avec ceux adossés à l’euro, ce chiffre n’a jamais été aussi élevé qu’en ce moment.

Figure 5 – Répartitions des transactions effectuées en stablecoins (dollars et euros)

Au-delà des investisseurs particuliers, ce sont aussi les entreprises et les professionnels qui pourront désormais faire un pas de plus voire même s’ouvrir aux stablecoins, ces derniers bénéficiant désormais de garanties conséquentes.

Nous regretterons toutefois que les entreprises européennes, pourtant censées être actrices de ce changement, soient éclipsées par les géants américains du secteur. Bien que la sécurité des investisseurs doive bien sûr rester une priorité, notamment à la lumière de la chute de FTX, Terra, Celsius ou encore Three Arrows Capital, il est désormais grand temps que les entreprises européennes du secteur des cryptomonnaies soient acteurs de ces changements.

À ce titre, l’Adan, qui œuvre continuellement pour le développement du Web3 en Europe, a publié au mois de mai dernier une série de recommandations visant à « faire de l’Europe un territoire à la pointe de l’innovation Web3 ».

Merci à Anne Maréchal, Julie Bader, Jon Egilsson et Faustine Fleuret pour leur contribution à ce dossier.

Références infographies et visuels :

Figures 1 et 2 : Adan – Web 3 et crypto en France et en Europe : poursuite de l’adoption et de la croissance du secteur (édition 2024)

Figure 3 : Chainalysis – MiCA’s Stablecoin Regime and Its Remaining Challenges: Part 2

Figures 4 et 5 : Kaiko – What MiCA means for Euro stablecoins

La Newsletter crypto n°1

Recevez un récapitulatif de l’actualité crypto chaque jour par mail

Ce qu’il faut savoir sur les liens d’affiliation. Cette page peut présenter des actifs, des produits ou des services relatifs aux investissements. Certains liens présents dans cet article peuvent être affiliés. Cela signifie que si vous achetez un produit ou que vous vous inscrivez sur un site depuis cet article, notre partenaire nous reverse une commission. Cela nous permet de continuer à vous proposer des contenus originaux et utiles. Il n’y a aucune incidence vous concernant et vous pouvez même obtenir un bonus en utilisant nos liens.

Les investissements dans les crypto-monnaies sont risqués. Cryptoast n’est pas responsable de la qualité des produits ou services présentés sur cette page et ne pourrait être tenu responsable, directement ou indirectement, par tout dommage ou perte causé suite à l’utilisation d’un bien ou service mis en avant dans cet article. Les investissements liés aux crypto-actifs sont risqués par nature, les lecteurs doivent faire leurs propres recherches avant d’entreprendre toute action et n’investir que dans les limites de leurs capacités financières. Cet article ne constitue pas un conseil en investissement.

Recommandations de l’AMF. Il n’existe pas de rendement élevé garanti, un produit présentant un potentiel de rendement élevé implique un risque élevé. Cette prise de risque doit être en adéquation avec votre projet, votre horizon de placement et votre capacité à perdre une partie de cette épargne. N’investissez pas si vous n’êtes pas prêt à perdre tout ou partie de votre capital.

Pour aller plus loin, lisez nos pages Situation Financière, Transparence du Média et Mentions Légales.